Modifizierte interne Zinsfuß

Modifizierte interne Zinsfuß (MIRR) ist eine ähnliche Technik, um IRR. Anders als IRR, ist es einfacher zu berechnen, nur einen Wert findet, und zu beheben einige Probleme mit der IRR. Es ist eine alternative Maßnahme, um eine Investition zu bewerten. Das kostenlose Online-Tools hilft, MIRR berechnen und unterstützt Batch-Datenlast.

| Jahr | Barzahlung In | Barzahlung Out (-) | Netto-Cashflow |

|---|---|---|---|

| {{$index + 1}} | |||

| gesamt: |

Verwendung des modifizierten internen Zinssatzrechners (MIRR)

- Interner Zinssatz (IRR) - IRR ist der Zinssatz, bei dem der NPV bei einer Investition gleich Null ist.

- Anfangsinvestition - Anfangsinvestition im ersten Jahr.

- Finanzierungszinssatz - Der Zinssatz, den Sie auf das in den Cashflows verwendete Geld zahlen.

- Reinvestitionszinssatz - Der Zinssatz, den Sie auf die Cashflows erhalten, wenn Sie sie wieder anlegen.

- Cash-In - Jährliche Bargeldeingänge.

- Cash-Out - Jährliche Bargeldabflüsse.

- Netto-Cashflow - Bargeldeingang minus Bargeldabfluss.

Was ist MIRR (modifizierter interner Zinssatz)?

MIRR ist die Modifikation des IRR und versucht, einige Probleme mit dem IRR zu lösen. MIRR geht davon aus, dass der Reinvestitionszinssatz von Ihrem Finanzierungszinssatz abweichen kann und spiegelt so die Kosten und Rentabilität eines Projekts genauer wider.

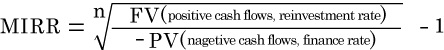

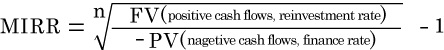

Wie berechnet man MIRR?

MIRR wird mit der Formel berechnet:

Warum MIRR

MIRR versucht, Probleme des IRR zu lösen. IRR hat mindestens zwei Probleme. Eines besteht darin, dass bei einer Investition mehrere IRRs existieren können. Dies tritt in einer nicht konventionellen Cashflow-Situation auf, in der sich die Nettocashflows mehrmals in einer Messdauer ändern. Die folgende Tabelle ist ein Beispiel. Die Cashflows sind nicht normal, und es gibt mehr als einen IRR. Einer ist 5,22%, ein anderer ist 72,4%. Aus dem folgenden Diagramm können wir sehen, dass die NPV-Linie zweimal die 0 $-Marke bei den diskontierten Sätzen von 5,22% und 72,4% kreuzt.

Wenn es mehrere IRRs gibt, welchen verwenden Sie dann zur Messung der Investitionsrendite?

| Jahr | 0 | 1 | 2 | 3 | 4 | 5 |

| Cashflows | -16,000 | 16,000 | 16,000 | 15,000 | 15,000 | -50,000 |

Ein weiteres Problem ist, dass der IRR keine Wiederanlage von Netto-Bareingängen annimmt. MIRR geht davon aus, dass positive Nettobareingänge zu einem Zinssatz reinvestiert werden, der sich vom Finanzierungszinssatz unterscheidet. Mit anderen Worten, wenn der Reinvestitionszinssatz dem Finanzierungszinssatz entspricht, sind MIRR und IRR gleich.

MIRR findet nur einen Wert.

Wie berechnet man MIRR

MIRR wird mit der Formel berechnet:

MIRR = (Zukünftiger Wert aller positiven Cashflows zum Reinvestitionszinssatz) / (Gegenwartswert aller negativen Cashflows zum Finanzierungszinssatz) ^ (1/n) - 1

| Jahr | Cashflows | FV der positiven Cashflows Reinvestitionszinssatz: 5,5% | PV der negativen Cashflows Finanzierungszinssatz: 3,5% |

|---|---|---|---|

| 0 | -85,000 | -85,000 | |

| 1 | 20,000 | 24,776 | |

| 2 | 20,000 | 23,484 | |

| 3 | -12,000 | -10,823 | |

| 4 | 30,000 | 31,650 | |

| 5 | 30,000 | 30,000 | |

| Gesamt: | 109,910 | -95,823 |

MIRR = (109910/95823)^(1/5)-1 = 2,78%